1. Các trường hợp sai sót hóa đơn điện tử theo thông tư 78, nghị định 123 và cách xử lý

Trong phần này, 3TCloud sẽ tổng hợp 09 Trường hợp hoá đơn điện tử có sai sót và cách xử lý chi tiết theo thông tư 78/2021/TT-BTC.

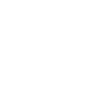

1.1 Hóa đơn chưa gửi cho người mua (nhưng đã được cấp mã)

Nếu hóa đơn chưa gửi cho người mua nhưng đã được cấp mã thì cách điều chỉnh hóa đơn điện tử viết sai loại này như sau:

Bước 1: Thông báo cho cơ quan thuế theo MS04/SS-HĐĐT về việc hủy HĐĐT

Bước 2: Lập HĐĐT mới gửi cho cơ quan thuế để xin cấp mã mới và cơ quan thuế hủy hóa đơn đã cấp mã lần trước trên hệ thống

Bước 3: Gửi lại hóa đơn đúng cho người mua

1.2 Hóa đơn đã gửi cho người mua nhưng viết sai thông tin không quan trọng như tên, địa chỉ…

Xử lý hóa đơn điện tử viết sai địa chỉ, tên khách hàng thuộc về trường hợp xử lý hoá đơn với nội dung sai sót là nội dung không trọng yếu. Nếu hóa đơn đã gửi cho người mua và sai sót trong hóa đơn là sai sót không trọng yếu (sai những thông tin không quá quan trọng như tên khách hàng, địa chỉ thì cách xử lý hóa đơn sai sót theo thông tư 78 như sau:

Bước 1: Thông báo cho người mua về việc hóa đơn sai sót này

Bước 2: Thông báo cho cơ quan thuế theo MS04/SS-HĐĐT về việc sai sót thông tin này

Bước 3: Không phải lập lại HĐĐT

Bước 4: Gửi cho người mua kết quả đã thông báo cho cơ thuế về sai sót

1.3 Hóa đơn đã gửi cho người mua nhưng sai sót thông tin quan trọng như mã số thuế, số tiền, hàng hóa…

Nếu hóa đơn đã gửi cho người mua và sai sót trong hóa đơn là sai sót trọng yếu (sai những thông tin quan trọng như mã số thuế, số tiền, hàng hóa… thì cách xử lý như sau: Có thể lựa chọn 1 trong 2 cách là lập hóa đơn thay thế và lập hóa đơn điều chỉnh.

Bước 1: Người mua và người bán lập văn bản ghi rõ nội dung sai sót

Bước 2: Thông báo cho cơ quan thuế theo MS04/SS-HĐĐT về việc sai sót thông tin này và cơ quan thuế hủy hóa đơn đã cấp mã lần trước trên hệ thống

Bước 3: Có thể lập hóa đơn thay thế hoặc hóa đơn điều chỉnh:

- Lập lại HĐĐT mới thay thế có dòng chữ “Thay thế cho HĐ mẫu số… ký hiệu… số… ngày… ngày tháng năm” gửi cho cơ quan thuế để cấp mã.

Hoặc:

- Lập hóa đơn điều chỉnh nội dung sai sót.

Bước 4: Gửi lại hóa đơn đúng cho người mua.

Lưu ý: Trường hợp hóa đơn thay thế hoặc HĐ điều chỉnh tiếp tục sai thì phải tiếp tục thực hiện thay thế hoặc điều chỉnh hoá đơn đến khi chính xác.

1.4 Người bán lập hóa đơn khi thu tiền trước hoặc trong khi cung cấp dịch vụ có phát sinh việc hủy hoặc chấm dứt việc cung cấp dịch vụ

Căn cứ điểm b khoản 1 Điều 7 Thông tư số 78/2021/TT-BTC ngày 17/9/2021 của Bộ Tài chính, xử lý như sau: Người bán thực hiện hủy hóa đơn điện tử đã lập và thông báo với cơ quan thuế về việc hủy hóa đơn theo Mẫu số 04/SS-HĐĐT tại Phụ lục IA ban hành kèm theo Nghị định số 123/2020/NĐ-CP;

1.5 Trường hợp bảng tổng hợp hóa đơn điện tử đã gửi cơ quan Thuế có sai sót

Căn cứ khoản 2 Điều 7 Thông tư số 78/2021/TT-BTC ngày 17/9/2021 của Bộ Tài chính, được xử lý như sau:

- Sau thời hạn chuyển bảng tổng hợp dữ liệu hóa đơn điện tử đến cơ quan thuế, trường hợp thiếu dữ liệu hóa đơn điện tử tại bảng tổng hợp dữ liệu hóa đơn điện tử đã gửi cơ quan thuế thì người bán gửi bảng tổng hợp dữ liệu hóa đơn điện tử bổ sung;

- Trường hợp bảng tổng hợp dữ liệu hóa đơn điện tử đã gửi cơ quan thuế có sai sót thì người bán gửi thông tin điều chỉnh cho các thông tin đã kê khai trên bảng tổng hợp;

- Việc điều chỉnh hóa đơn trên bảng tổng hợp dữ liệu hóa đơn điện tử theo quy định tại điểm a.1 khoản 3 Điều 22 Nghị định số 123/2020/NĐ-CP thì phải điền đủ các thông tin: ký hiệu mẫu số hóa đơn, ký hiệu hóa đơn, số hóa đơn vào cột 14 “thông tin hóa đơn liên quan” tại Mẫu 01/TH-HĐĐT ban hành kèm theo Nghị định số 123/2020/NĐ-CP (trừ trường hợp hóa đơn điện tử không nhất thiết phải có đầy đủ các thông tin ký hiệu mẫu số hóa đơn, ký hiệu hóa đơn, số hóa đơn theo quy định tại khoản 14 Điều 10 Nghị định số 123/2020/NĐ-CP).Cơ quan thuế phát hiện hóa đơn đã được cấp mã có sai sót

1.6 Trường hợp hóa đơn điện tử có mã của cơ quan thuế hoặc hóa đơn điện tử không có mã của cơ quan thuế đã lập có sai sót được cơ quan Thuế phát hiện

Căn cứ khoản 3 Điều 19 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định, được xử lý như sau:

Cơ quan thuế thông báo cho người bán theo Mẫu số 01/TB-RSĐT Phụ lục IB ban hành kèm theo Nghị định số 123/2020/NĐ-CP để người bán kiểm tra sai sót.

Theo thời hạn thông báo ghi trên Mẫu số 01/TB-RSĐT Phụ lục IB, người bán thực hiện thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT tại Phụ lục IA ban hành kèm theo Nghị định số 123/2020/NĐ-CP về việc kiểm tra hóa đơn điện tử đã lập có sai sót.

Hết thời hạn thông báo ghi trên Mẫu số 01/TB-RSĐT Phụ lục IB mà người bán không thông báo với cơ quan thuế thì cơ quan thuế tiếp tục thông báo lần 2 cho người bán theo Mẫu số 01/TB-RSĐT Phụ lục IB. Trường hợp quá thời hạn thông báo lần 2 ghi trên Mẫu số 01/TB-RSĐT Phụ lục IB mà người bán không có thông báo thì cơ quan thuế xem xét chuyển sang trường hợp kiểm tra về sử dụng hóa đơn điện tử”.

1.7 NNT đang áp dụng HĐĐT theo Thông tư số 78/2021/TT-BTC, Nghị định số 123/2020/NĐ-CP phát hiện hóa đơn đã lập theo Nghị định số 51/2010/NĐ-CP và Nghị định số 04/2014/NĐ-CP có sai sót

Căn cứ khoản 6 Điều 12 Thông tư số 78/2021/TT-BTC ngày 17/9/2021 của Bộ Tài chính, được xử lý như sau:

Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót, người bán thực hiện thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT ban hành kèm theo Nghị định số 123/2020/NĐ-CP và lập hóa đơn hóa đơn điện tử mới (hóa đơn điện tử có mã của cơ quan thuế hoặc hóa đơn điện tử không có mã) thay thế cho hóa đơn đã lập có sai sót. Hóa đơn điện tử thay thế hóa đơn đã lập có sai sót phải có dòng chữ “Thay thế cho hóa đơn Mẫu số… ký hiệu… số… ngày… tháng… năm”.

Người bán ký số trên hóa đơn điện tử mới thay thế hóa đơn đã lập có sai sót (hóa đơn lập theo Nghị định số 51/2010/NĐ-CP, Nghị định số 04/2014/NĐ-CP của Chính phủ và các văn bản hướng dẫn của Bộ Tài chính) để gửi cho người mua (đối với trường hợp sử dụng hóa đơn điện tử không có mã) hoặc người bán gửi cơ quan thuế để được cấp mã cho hóa đơn điện tử thay thế hóa đơn đã lập (đối với trường hợp sử dụng hóa đơn điện tử có mã của cơ quan thuế).

1.8 Trường hợp lập HĐĐT điều chỉnh hoặc thay – thế cho hóa đơn bị sai sót, sau đó lại phát hiện hóa đơn điều chỉnh hoặc thay thế tiếp tục có sai sót.

Căn cứ điểm c khoản 1 Điều 7 Thông tư số 78/2021/TT-BTC ngày 17/9/2021 của Bộ Tài chính, được xử lý như sau:

- Người bán sẽ thực hiện theo hình thức đã áp dụng khi xử lý sai sót lần đầu.

- Việc khai bổ sung hồ sơ khai thuế liên quan các hóa đơn điện tử điều chỉnh, thay thế (bao gồm cả hóa đơn điện tử bị hủy) thực hiện theo quy định của pháp luật quản lý thuế.

1.9 Đối với sai sót về kỹ thuật khi sử dụng hóa đơn điện tử

1.9.1 Trường hợp 9: Người nộp thuế lập hóa đơn điện tử gửi cơ quan cấp mã, nhưng chưa được cấp mã của cơ quan thuế.

Nguyên nhân:

- Thông tin hóa đơn NNT đã lập gửi cấp mã chưa được truyền lên hệ thống hóa đơn điện tử của cơ quan thuế để cấp mã.

- Hoặc hóa đơn đã được cấp mã cơ quan thuế nhưng chưa đồng bộ dữ liệu về phần mềm TVAN của doanh nghiệp đang sử dụng.

- Lỗi truyền nhận dữ liệu của Tổ chức truyền nhận dữ liệu.

Hướng xử lý:

Để tra cứu dữ liệu hóa đơn đã gửi đến cơ quan thuế, người nộp thuế đăng nhập vào địa chỉ https://hoadondientu.gdt.gov.vn bằng tài khoản và mật khẩu được cơ quan thuế cấp để thực hiện tra cứu dữ liệu hóa đơn đã gửi đến cơ quan thuế xem đã được tiếp nhận và cấp mã chưa.

- Trường hợp đã được cấp mã: NNT liên hệ với đơn vị cung cấp phần mềm hóa đơn điện tử (TVAN) để được hỗ trợ đồng bộ từ hệ thống hóa đơn điện tử của cơ quan thuế về phần mềm hóa đơn điện tử của doanh nghiệp.

- Trường hợp tra cứu không có dữ liệu: NNT liên hệ với đơn vị cung cấp phần mềm hóa đơn điện tử (TVAN) để được hỗ trợ chuyển dữ liệu hóa đơn lên hệ thống hóa đơn điện tử của cơ quan thuế để được cấp mã.

1.9.2 Trường hợp 10: Người nộp thuế lập hóa đơn điện tử gửi cơ quan thuế để cấp mã, nhưng hệ thống hóa đơn điện tử của cơ quan thuế trả về trạng thái: 20001– Sai định dạng dữ liệu và không được cấp mã.

Nguyên nhân:

- Các chỉ tiêu trên hóa đơn NNT đã lập không đúng cấu trúc dữ liệu được quy định tại Quyết định số 1450/QĐ-TCT ngày 07/10/2021 của Tổng cục Thuế về thành phần chứa dữ liệu hóa đơn điện tử và phương thức truyền nhận với cơ quan thuế.

Hướng xử lý:

- Kiểm tra thông tin mã số thuế người mua đang còn hoạt động hay đã ngừng, nghỉ kinh doanh, đóng mã số thuế (mã số thuế NNT có cấu trúc 10 số hoặc 13 số). Trường hợp người mua không có mã số thuế thì không nhập bất kỳ ký tự nào vào chỉ tiêu số 123/2020/NĐ-CP (kể cả dấu cách).

- Kiểm tra thông tin số tài khoản ngân hàng (độ dài tối đa 30 ký tự), địa chỉ thư điện tử (tối đa 50 ký tự), số điện thoại (tối đa 20 ký tự)…..

- Xác định nguyên nhân dẫn đến hóa đơn bị từ chối cấp mã để tránh lặp lại lỗi ở hóa đơn tiếp theo. Lập hóa đơn mới gửi cơ quan thuế để được cấp mã.

1.9.3 Trường hợp 11: Người nộp thuế lập hóa đơn điện tử, ký số gửi cơ quan thuế để cấp mã, nhưng hệ thống hóa đơn điện tử của cơ quan thái: 20037- Chứng thư số không hợp lệ và không được cấp mã.

Nguyên nhân:

- Chứng thư số chưa được đăng ký trên tờ khai đăng ký/thay đổi thông tin – sử dụng hóa đơn điện tử.

- Chứng thư số không có giá trị pháp lý hoặc hết hạn (hết hạn theo giấy phép của tổ chức cung cấp chữ ký số hoặc hết hạn theo hợp đồng sử dụng chữ ký số) mà người bán chưa gia hạn.

Hướng xử lý:

- Trường hợp chứng thư số mới hoặc thay đổi chưa được đăng ký. Đề nghị người nộp thuế lập tờ khai đăng ký thay đổi mẫu 01/ĐKĐT-HĐĐT Phụ lục IA bàn hành kèm theo Nghị định số 123/2020/NĐ-CP và cập nhật bổ sung hoặc thay đổi thông tin sử dụng chữ ký số gửi đến cơ quan thuế để được chấp nhận trước khi lập hóa đơn, ký gửi cấp mã của cơ quan thuế.

- Trường hợp không có giá trị pháp lý hoặc hết hạn (do hết hạn theo giấy phép của tổ chức cung cấp chữ ký số hoặc hết hạn theo hợp đồng sử dụng chữ ký số) mà chức cung cấp dịch vụ chứng thư số hoặc người nộp thuế chưa gia hạn. Đề nghị NNT liên hệ với nhà cung cấp dịch vụ chứng thư số để gia hạn giấy phép của tổ chức cung cấp chữ ký số với Bộ Thông tin truyền thông hoặc gia hạn chữ ký số khi chữ ký số sử dụng dã hết thời hạn theo hợp đồng cung cấp dịch vụ. Sau khi gia hạn hợp đồng sử dụng chữ ký số với nhà cung cấp dịch vụ. Người nộp thuế lập tờ khai đăng ký thay đổi mẫu 01/ĐKĐT-HĐĐT Phụ lục IA ban hành kèm theo Nghị định số 123/2020/NĐ-CP và cập nhật thay đổi thông tin sử dụng chữ ký số gửi đến cơ quan thuế để được chấp nhận trước khi lập hóa đơn, ký gửi cấp mã của cơ quan thuế.

2. Câu hỏi thường gặp về việc xử lý hóa đơn điện tử tránh viết sai

2.1 Hóa đơn điện tử có cần chữ ký của người mua không?

Khoản 2 Điều 1 Nghị định số 04/2014/NĐ-CP sửa đổi, bổ sung khoản 5 Điều 5 Nghị định số 51/2010/NĐ-CP quy định:

– Trường hợp người mua không phải là đơn vị kế toán thì không phải có chữ ký điện tử của người mua;

– Trường hợp người mua là đơn vị kế toán, nếu có các hồ sơ, chứng từ chứng minh việc cung cấp hàng hóa, dịch vụ giữa người bán với người mua như: hợp đồng kinh tế, phiếu xuất kho, biên bản giao nhận hàng hóa, biên nhận thanh toán, phiếu thu… thì người bán lập hóa đơn điện tử cho người mua theo quy định, trên hóa đơn điện tử không nhất thiết phải có chữ ký điện tử của người mua.

Như vậy, hóa đơn điện tử không nhất thiết phải có chữ ký của người mua. Nếu doanh nghiệp muốn miễn chữ ký điện tử của người mua thì doanh nghiệp phải làm công văn yêu cầu lên cơ quan thuế và phải được cơ quan thuế chấp thuận.

Việc miễn chữ ký điện tử của người mua trên hóa đơn điện tử sẽ được Cục Thuế xem xét cho từng trường hợp phát sinh cụ thể và điều kiện đáp ứng của doanh nghiệp.

2.2 Lưu trữ hóa đơn điện tử

Điều 11 Nghị định số 119/2018/NĐ-CP quy định việc lưu trữ hóa đơn điện tử phải tuân thủ:

– Hóa đơn điện tử phải được bảo quản, lưu trữ bằng phương tiện điện tử;

– Các cơ quan, tổ chức, cá nhân được quyền lựa chọn, áp dụng hình thức bảo quản, lưu trữ hóa đơn điện tử phù hợp với đặc thù kinh doanh và khả năng công nghệ của mình;

– Việc lưu trữ hóa đơn điện tử phải đảm bảo 3 yêu cầu sau:

- Tính an toàn bảo mật, toàn vẹn, đầy đủ. Thông tin hóa đơn tuyệt đối không bị thay đổi, sai lệch trong suốt thời gian lưu trữ;

- Lưu trữ HĐĐT theo đúng và đủ thời hạn theo quy định của pháp luật về kế toán;

- HĐĐT được in ra giấy hoặc tra cứu được khi có yêu cầu.

– HĐĐT đã hết thời hạn lưu trữ theo quy định của pháp luật kế toán, nếu không có quy định khác của cơ quan nhà nước có thẩm quyền thì được phép tiêu hủy. Tuy nhiên, việc tiêu hủy HĐĐT không được phép làm ảnh hưởng đến tính toàn vẹn của các thông tin.

– – – TÍCH HỢP QUẢN LÝ HÓA ĐƠN ĐIỆN TỬ NGAY TRÊN PHẦN MỀM KẾ TOÁN 3TCLOUD – – –

Bài viết được tài trợ Hãy tìm thứ gì đó dành cho mọi người trong bộ sưu tập tất đầy màu sắc, tươi sáng và phong cách của chúng tôi. Mua riêng lẻ hoặc theo gói để thêm màu sắc cho trang phục của bạn sock ngăn kéo!

Phần mềm kế toán online 3TCloud với chức năng tự động quản lý hóa đơn điện tử đầu vào – đầu ra:

- Tự động nhận hóa đơn điện tử đầu vào qua email. Hỗ trợ tự động hạch toán chứng từ ngay từ hóa đơn.

- Tự động nhận hóa đơn điện tử hàng loạt qua công cụ tra cứu thống kê hóa đơn điện tử 3T-Plugin. Hỗ trợ hạch toán tự động chứng từ ngay từ hóa đơn.

- Tích hợp xuất hóa đơn điện tử ngay trên phần mềm kế toán với các nhà cung cấp hóa đơn điện tử gồm: VNPT, BKAV, M-invoice, Viettel, Easy invoice, Cyberbills, …

Liên hệ tư vấn và sử dụng ngay:

3TSoft & 3TCloud – Phần mềm kế toán chuyên nghiệp

Zalo: 0963.324.086

Hotline: 02436.230.590 | 591

Website: https://3tsoft.vn/